NISA(ニーサ)とは、「株式や投資信託で得た利益に対し、税金が発生しない(=非課税)」個人向けの仕組みを指します。投資を考える主婦にも適した制度です。

とはいえ、詳細をイメージできない人も多いでしょう。またNISAは2024年から新制度になったため、旧制度との違いを知り、適切に対応する必要があります。

そこで当記事では、投資をしたい主婦に向けて「NISAの概要やおすすめ理由」から「新制度と旧制度との違い」などを紹介します。NISAへの理解を深めたい人はぜひ参考にしてください。

スマホで参加!無料の資産運用セミナーで投資を学ぼう【マネきゃん/Money Camp】

![]()

![]()

NISA(ニーサ)とは?

NISAとは、個人投資家に向けた「税金がかからない」制度のことです。

一般的に「投資で獲得した利益」には、税金の支払い義務が生じます。

一方で、NISA口座に設定された「投資できる枠」を使用して投資すれば、NISAで発生した利益に対して税金は発生しません。

たとえば、現行NISAの【つみたて投資枠】における「1年分の最大投資枠」は120万円です。NISAのつみたて投資枠で、1年かけて「合計120万円」を投資した場合、どれだけ多くの利益を獲得しても、その利益に対して税金は発生しません。

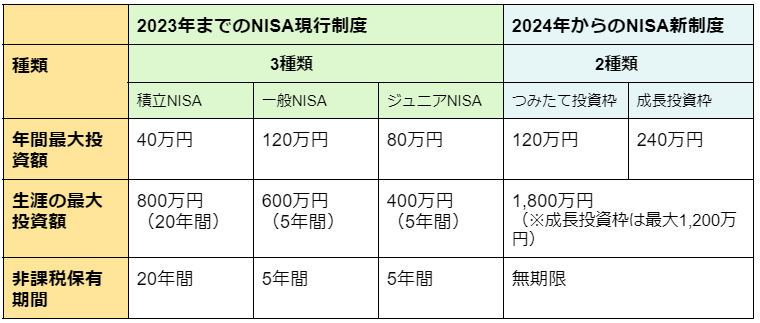

また2023年まで、NISAは「一般NISA」「積立NISA」「ジュニアNISA」の3種類が存在したものの、2024年からはジュニアNISAが廃止など、変更点がいくつか存在します。

(※NISAは2024年から新ルールに変わりました。詳しいことは後述します。)

お金を増やすこと全般に興味がある人には、こちらの記事もおすすめです。

2024年からNISAがどう変わった?

冒頭でお伝えしたように、2024年からNISAが変わりました。2023年までの旧制度と、2024年からの新制度を表にまとめると以下の通りです。

以下に、NISAが新制度になったことで、変更になった内容を詳しく解説します。

一般NISAとつみたてNISAが統合/非課税期間が無期限に

新NISAでは、これまでの「一般NISA」と「つみたてNISA」が統合され、非課税期間が無期限になりました。2023年までの「一般NISAの非課税期間は5年間」「つみたてNISAの非課税期間は20年間」という制限がなくなり、子どもの将来を見据えた長期的な資産形成が可能になったといえます。

新NISAの非課税投資枠/年間360万円まで拡大

新NISAになったことで、年間の非課税投資枠が大幅に拡大されました。つみたて投資枠(旧つみたてNISA相当)で120万円、成長投資枠(旧一般NISA相当)で240万円、合計360万円まで非課税で投資できるようになりました。

非課税投資枠が「年間360万円」まで拡大されたことで、子どもの教育資金や家族の将来に向けて、より多くの資金を非課税で運用できるでしょう。

つみたてNISAと一般NISAの良いとこどり/柔軟な投資が可能に

新NISAでは、旧つみたてNISAと旧一般NISAの特徴を活かし、2つの投資枠を自由に組み合わせられます。「定期的な積立投資」と「一括投資」を状況に応じて選択できることから、家計の状況や投資目的に合わせ、柔軟な資産運用が可能になりました。

たとえば、毎月の積立とボーナスでの一括投資を組み合わせるなど、より効果的な運用が可能です。

ジュニアNISAから新NISAへ/18歳以上で新NISAが利用可能

ジュニアNISAは、2023年で新規口座開設が終了しました。しかし、すでに口座を所有する場合には、18歳まで継続利用ができます。18歳になると、資産は課税口座に移管されます。

新NISAは18歳以上が利用できる別制度で、ジュニアNISAからの直接移行はありません。18歳以上になれば新NISA口座を開設できるものの、ジュニアNISA資産の自動移行はできず、新たに投資を始める必要があるでしょう。

非課税保有限度額の拡大/将来の大きな目標も視野に

新NISAでは、非課税で保有できる上限額が1,800万円(うち成長投資枠は1,200万円まで)に拡大されました。非課税保有限度額の拡大によって、子どもの高等教育資金や家族の住宅購入など、将来の大きな資金需要に備えて資産形成ができるでしょう。

長期的な視点で家族の未来に向けた投資ができ、より大きな目標の実現をサポートします。

住宅ローンのことが気になる場合には、以下の記事もおすすめです。

旧制度と新制度の関係性は?

2023年までのNISA制度と2024年から始まった新NISA制度は、別々の仕組みとして設計されています。そのため、以前のNISA口座から新制度への自動的な移行はありません。

例えば、2023年以前から「つみたてNISA」を利用している人は、そのまま2024年の「つみたて投資枠」に移れません。ただし、既存のNISA口座をお持ちの人は、2024年以降も保有している商品を継続して所有できます。新規購入はできないものの、新旧両制度を並行して利用できるでしょう。

現在NISA口座を持っていれば、特別な手続きをしなくても、契約中の金融機関が「2024年からの新制度に対応した口座」を自動的に用意してくれます。

NISAが主婦におすすめな理由

NISAは、主婦にとっても魅力的な投資制度です。資産形成の強い味方となり、家計にも優しい特徴をもっています。ここでは、NISAが主婦におすすめな理由を解説します。

非課税で効率的な資産形成ができる

NISAの最大の魅力は、投資で得た利益に対して税金がかからないことです。

通常、株式投資や投資信託での利益には約20%の税金がかかるものの、NISA口座での運用なら非課税になります。たとえば、100万円の利益が出た場合、約20万円の税金が節約できるでしょう。税制優遇により、投資の効果が最大限に活かされ、より効率的な資産形成が可能になります。

主婦にとって、家計に負担をかけずに、将来に向けて着実に資産を増やせる点も魅力だといえます。

少額から始められる手軽さで主婦にぴったり

NISAは、わずか100円から投資を始められる商品もあり、初心者でも気軽にスタートできることが特徴です。

毎月数千円程度の積立投資でも、長期的には大きな資産になる可能性があるでしょう。とくに「つみたてNISA」は、手数料が低く、分散投資が容易な投資信託を中心に選べるため、投資の知識や経験が少ない主婦でも安心して始められます。

家計のやりくりの中で「無理のない金額」から開始できるため、日々の生活に影響を与えず、将来の備えを着実に進められます。

家計の節約と両立しやすい制度

NISAは、家計の節約意識と非常に相性が良い制度です。

たとえば、日々の買い物で節約した金額をNISA口座に積み立てれば、節約の成果を目に見える形で実感できます。また、投資信託の積立機能を利用すれば、毎月決まった日に自動的に投資されるため、「貯金する暇がない」という人でも継続的な資産形成が可能です。

また、投資を通じて金融知識が身につくことで、より賢明な家計管理にもつながります。

家計の節約について気になる場合には、以下の記事もおすすめです。

子育て世帯の将来設計に活用できる

NISAは、子どもの教育費や自身の老後資金など、将来の大きな出費の準備に適した制度です。

子どもが生まれたときからNISAで積立投資を始めれば、大学進学時には相当な資金を用意できる可能性があるでしょう。また、老後に向けて、現役時代から少しずつ積み立てることで、より豊かな生活資金を準備しやすくなります。

NISAの非課税メリットを活かすことで、将来の不安を軽減し、家族の未来をより明るいものにできるでしょう。

柔軟な資金管理ができる

NISAはiDeCoと違い、年齢に関係なく自由に資金を引き出せる柔軟性が魅力です。iDeCoの場合には、60歳にならないと、原則的に資金を引き出せません。

主婦にとって、子どもの学費や住宅ローンの頭金など、予期せぬ「まとまったお金」が必要になるケースも見受けられます。NISAなら、急な「まとまった出費」にも対応できます。長期的な資産形成を目指しつつ、必要な時には資金を活用できる点は、日々の家計管理を担う主婦にとって大きな安心感となるでしょう。

NISAなどにまわせるお金がない場合には、ファイナンシャルプランナーなどに相談し、家計を見直すことも一案です。

NISAのはじめ方・流れ

NISAのはじめ方はシンプルです。一般NISA、積立NISAのどちらも、以下の流れで開始できます。

手順1、金融機関を決める

まずは、NISAで利用する金融機関を選びましょう。銀行や証券会社(ネット銀行、ネット証券会社を含む)から選び、口座を開設します。

金融機関を選ぶ際は、以下の点を考慮するとよいでしょう。

- 手数料の安さ

- 取り扱う商品の種類

- 使いやすさ(とくにオンラインサービス)

- サポート体制

すでに利用したい金融機関の口座がある場合には、当ステップを飛ばして手順2に進んでください。

手順2、NISA専用の口座を開設する

金融機関の口座ができたら、その金融機関で「NISA専用の口座」を開設します。NISA口座は1人1つしか所有できないので、注意が必要です。

口座開設の際には、以下の点に気をつけるとよいでしょう。

- マイナンバーの提出が必要

- 税務署の審査があるため、実際に口座が使えるようになるまで2~3週間かかる

- 一般NISAと積立NISAのどちらかを選ぶ(一般NISAは年間120万円まで、積立NISAは年間40万円まで投資可能)

手順3、投資したい商品を選ぶ

NISA口座の準備ができたら、いよいよ投資する商品を選びます。NISAで運用できる商品は、取扱い機関によって異なります。

- 銀行:主に「投資信託」を扱っており、投資信託だけで十分という人におすすめ

- 証券会社:投資信託に加えて、上場株式やETF(上場投資信託)も扱う。幅広い選択肢が欲しい人におすすめ

商品選びでは、リスクとリターンのバランスを考慮し、分散投資でリスクを抑えることも重要です。また、自分の投資目的や期間に合った商品を選ぶことで、より効果的な運用が可能になるでしょう。

手順4、注文をする

投資したい商品が決まったら、実際に注文をします。注文方法は金融機関によって異なるものの、一般的な方法は以下の通りです。

- 積立NISA:毎月や毎週の積立額を設定する(後から変更も可能)

- 一般NISA:希望の商品を選んで注文する

NISAには投資上限額が存在し、「一般NISAは年間120万円」「積立NISAは40万円」であり、非課税期間も異なります。投資開始後は、定期的な見直しも必要です。NISAは長期的な資産形成に適しており、コツコツ続けることで、効率的な将来の貯蓄につながります。

主婦におすすめ「NISA」をはじめてみよう!

NISAは投資で得た利益に税金がかからない制度で、効率的な資産形成が可能であり、少額からスタートできることも魅力です。

2024年から新NISAに統一されたものの、今からでも始める価値は十分にあります。将来に備えたい方は、ぜひNISAの活用を検討してみてください。

賢くスムーズに始めたい場合は、マネきゃんの資産運用セミナーがおすすめです。無料Webセミナーは土日や夜間にも開催されているので、仕事で忙しい方や子育て中の方も気軽に参加できます。NISAで将来に向けた資産形成を始め、より安定した生活を目指しませんか?

![]() 賢くお金と知識を身につける【マネきゃん/Money Camp】

賢くお金と知識を身につける【マネきゃん/Money Camp】

![]()